The Japan Post Visa Credit Card offers U.S. customers a convenient and reliable option for both domestic and international purchases.

With its strong partnership with Visa, this card provides global acceptance, rewards, and travel benefits.

This guide will walk you through the application process, eligibility criteria, benefits, and fees to help you decide if it's the right card for you.

What is a Japan Post Visa Credit Card?

The Japan Post Visa Credit Card is a partnership between Japan Post and Visa, offering U.S. customers a globally recognized credit card.

It provides Visa acceptance, rewards, and travel benefits for both domestic and international use.

Key Features

The card offers a range of features designed to meet the needs of both domestic and international users.

Below are some of the key features that make this card an attractive option.

- Global Acceptance: Widely accepted by millions of merchants worldwide, thanks to the Visa network.

- Reward Points Program: Earn 1 point for every ¥1,000 spent. Points can be redeemed for various rewards, including travel miles.

- Mobile Payment Integration: Compatible with mobile wallets, such as Apple Pay, for convenient, contactless payments.

- Advanced Security Features: Equipped with EMV chip technology and purchase protection to safeguard against fraud.

- Exclusive Offers and Discounts: Enjoy access to special promotions and discounts at our partner merchants.

- Travel Benefits: Includes travel insurance coverage and discounts on travel-related expenses such as hotels and rental cars.

- Cash Withdrawal at ATMs: Ability to withdraw cash at Japan Post Bank ATMs and affiliated locations.

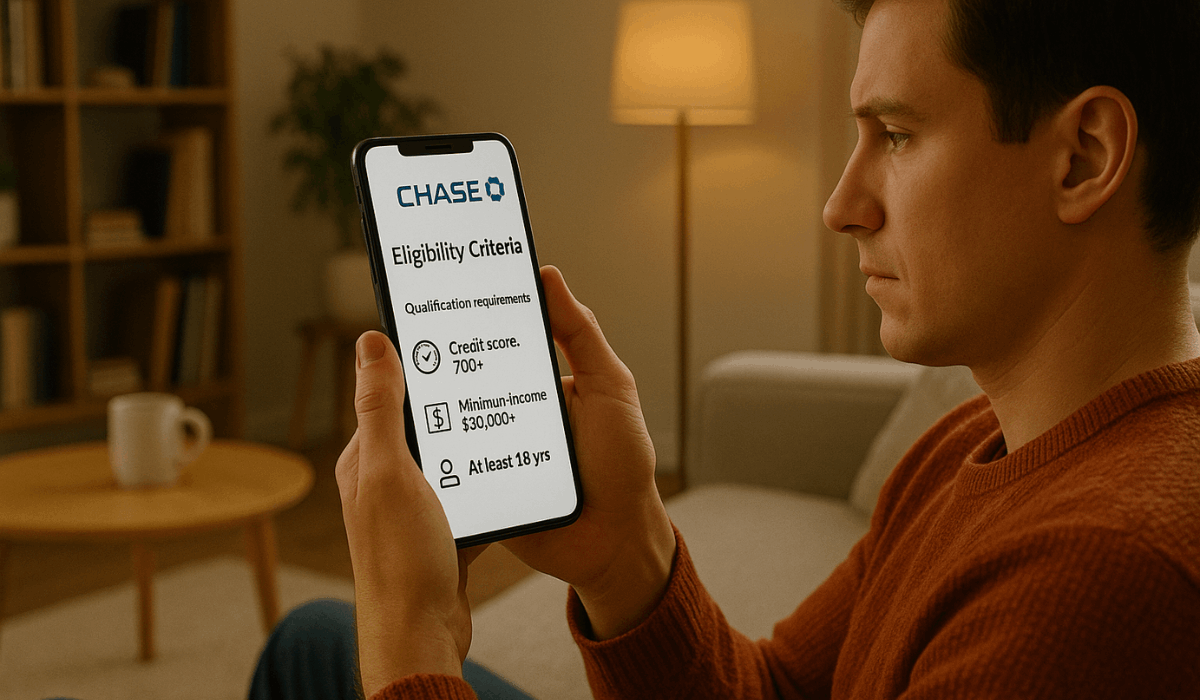

Eligibility Criteria

To apply for this credit card, applicants must meet the following requirements:

- Age Requirement: Applicants must be at least 18 years old (or 20 years old in some cases, depending on the type of card).

- U.S. Residency: To be eligible, you must be a U.S. resident or a U.S. citizen.

- Minimum Income: A steady income is required, though the exact minimum may vary based on the credit card type.

- Credit Score: A fair to good credit score is typically required. Some cards may accept lower scores with higher income.

- Necessary Documentation: You will need to provide proof of identity, proof of address, and income verification.

Benefits of Japan Post Visa Credit Card

The card offers a range of benefits that enhance its value for users.

From earning rewards to ensuring global acceptance, here are some of the key advantages:

- Global Acceptance: Accepted worldwide at millions of Visa merchant locations, making it ideal for both domestic and international transactions.

- Rewards Points: Earn reward points for every purchase, which can be redeemed for travel miles, shopping vouchers, or other rewards.

- Travel Insurance: Provides travel insurance benefits, including coverage for trip cancellations and medical emergencies while abroad.

- Mobile Payment Compatibility: Easily integrates with mobile payment systems, such as Apple Pay, for contactless payments.

- Fraud Protection: Equipped with EMV chip technology for secure transactions and purchase protection to safeguard against fraud.

- Exclusive Offers: Access to special deals, discounts, and promotions at partner merchants, enhancing the value of your purchases.

- Cash Withdrawals: You can withdraw cash from Japan Post Bank ATMs, offering convenience for emergency needs.

Application Process

The process is designed to be user-friendly, allowing you to complete your application efficiently.

- Select Your Card Type: Start by selecting the credit card that best fits your preferences and needs on their website.

- Register Your Email Address: Provide a valid email address to receive critical communications regarding your application.

- Agree to Terms and Conditions: Carefully review and accept the membership terms and conditions to proceed with your application.

- Verify Your Identity: Enter the one-time password (OTP) sent to your registered email to authenticate your identity.

- Complete the Application Form: Fill in your details, including your full name, date of birth, address, and contact information.

- Submit Your Application: After reviewing your information for accuracy, submit your application for processing.

How to Use the Japan Post Visa Credit Card

To effectively utilize your card, follow these practical guidelines to maximize its benefits:

Making Purchases:

- In Japan: Use the card at any merchant displaying the Visa logo.

- Overseas: Accepted worldwide at millions of Visa-affiliated locations.

- Online Shopping: Enter your card details on secure websites to complete transactions.

Contactless Payments:

- Tap your card on contactless-enabled terminals for quick and secure transactions.

- Transaction Limit: In Japan, contactless payments are typically limited to ¥20,000 per transaction without requiring a PIN.

ATM Withdrawals:

- Domestic: Withdraw cash at Japan Post Bank ATMs and affiliated locations.

- International: Use your card at ATMs bearing the Visa or PLUS logos.

- Fees: Be aware of potential transaction fees, especially for international withdrawals.

Managing Your Account:

- Online Banking: Access your account via the Japan Post Bank website or mobile app to monitor transactions, pay bills, and set up alerts.

- Customer Support: For assistance with disputes, card replacement, or other inquiries, please contact our customer service.

Reward Points and Miles:

- Earning Points: Accumulate points with every purchase.

- Redeeming: Convert points into ANA Mileage Club miles, with 100 points equaling 300 miles.

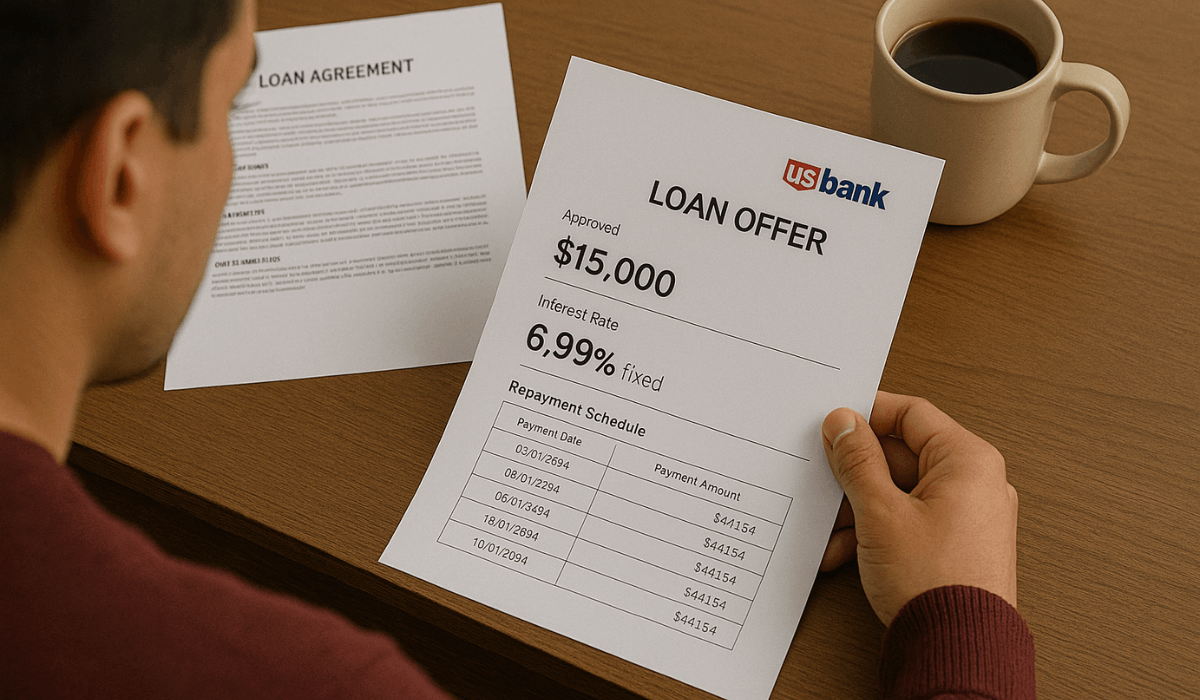

Interest Rates and Fees

Understanding the interest rates and fees associated with your credit card is crucial for managing your finances effectively. Here's a breakdown of the key charges:

Interest Rates:

- Standard Annual Percentage Rate (APR): Approximately 15% per year on outstanding balances.

- Revolving Payments (リボ払い): If you opt for revolving payments, the interest rate typically ranges between 12% and 16.37%.

Fees:

- Annual Fee: ¥1,375 (tax included), waived for the first year.

- Late Payment Fee: Applicable if the minimum payment is not made by the due date.

- ATM Withdrawal Fee: ¥220 per transaction when using certain cards issued abroad at Japan Post Bank ATMs.

- Foreign Transaction Fee: This may apply depending on your card issuer's policies.

Customer Service and Support

For assistance with your Japan Post Visa Credit Card, you can reach out to the JP Bank Card Desk:

- Toll-Free Number (Japan): 0120-933-000

- *Available daily from 9:00 AM to 5:00 PM (excluding December 30 to January 3).

- International Inquiries: +81-3-6627-4045 (Tokyo)

- +81-6-6445-3206 (Osaka)

- Please note that these numbers may incur charges when calling from outside the country.

The Bottomline

The Japan Post Visa Credit Card offers valuable benefits, including no foreign transaction fees, global acceptance, and a straightforward rewards system.

While it may not offer extensive travel perks, it’s an excellent choice for those looking for a reliable and straightforward credit card.

To get started, visit the official website and apply today to take advantage of these features.

Disclaimer

The information provided in this article is for informational purposes only and is subject to change.

Please refer to the official Japan Post Visa Credit Card website for the most up-to-date terms, conditions, and application details.